クレジットカードは上手に使えばお得で便利ですが、「つい使いすぎてしまったり、気づいたら請求額にびっくり・・・!」そんな経験はありませんか?🥲

クレジットカードは、お得な場面も多い一方、使い方を間違えてしまうと、多額の請求や思わぬ借金トラブルにつながることも・・・( т т )

そうならないためにも、メリットや注意点を理解し、使い方を工夫、そして管理をしっかりすることが大切です🌸

この記事では、ほぼキャッシュレス生活の私が実践している「使いすぎを防ぐクレジットカードの管理方法」を紹介します。

すず

すず前半では、クレジットカードを安全に使うためのメリットや注意点、後半では私が実際に意識している使い方や使いすぎを防ぐ管理方法を紹介しているので、ぜひ最後まで読んで頂けると嬉しいです🕊️✨

クレジットカードの管理方法で悩んでいる方の参考になりますように🙂↕️✨

クレジットカードを使うメリット3選

まずは、クレジットカードを上手に使うとどんなメリットがあるのかを紹介します。

①ポイントが貯まって節約につながる

クレジットカードを使う一番のメリットは、なんといってもポイントが貯まること。

同じ支払いでも現金よりお得になりるので、上手に使えば節約効果UPに🥰

例えば、公共料金・スマホ代・スーパーでの支払いなどを、クレカ払いにまとめるだけで年間で数千円~数万円分のポイントが貯まることも💖

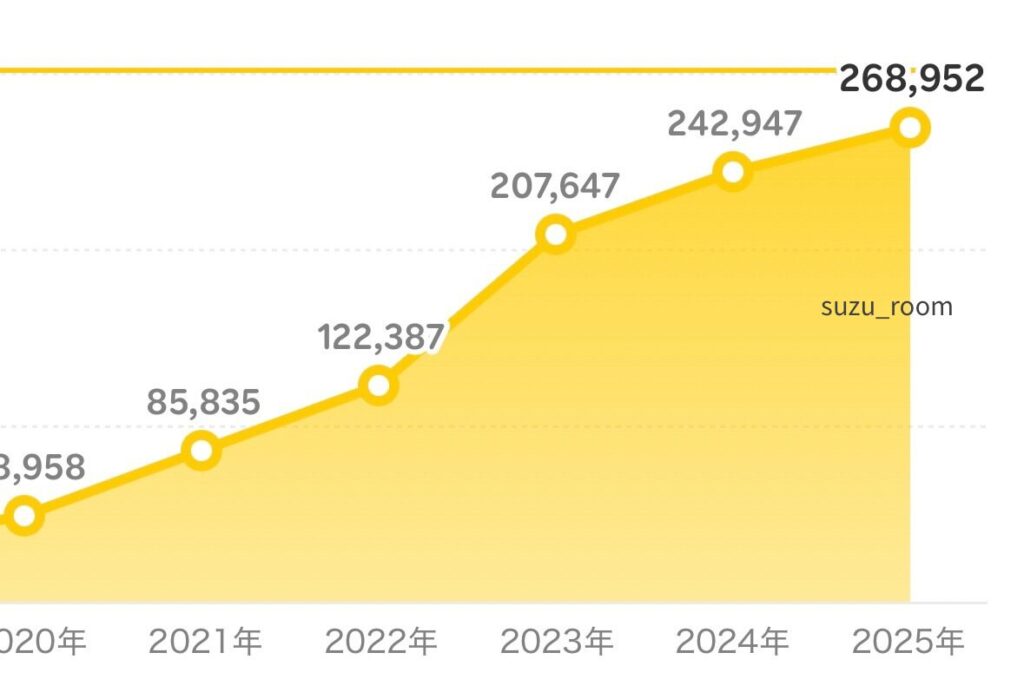

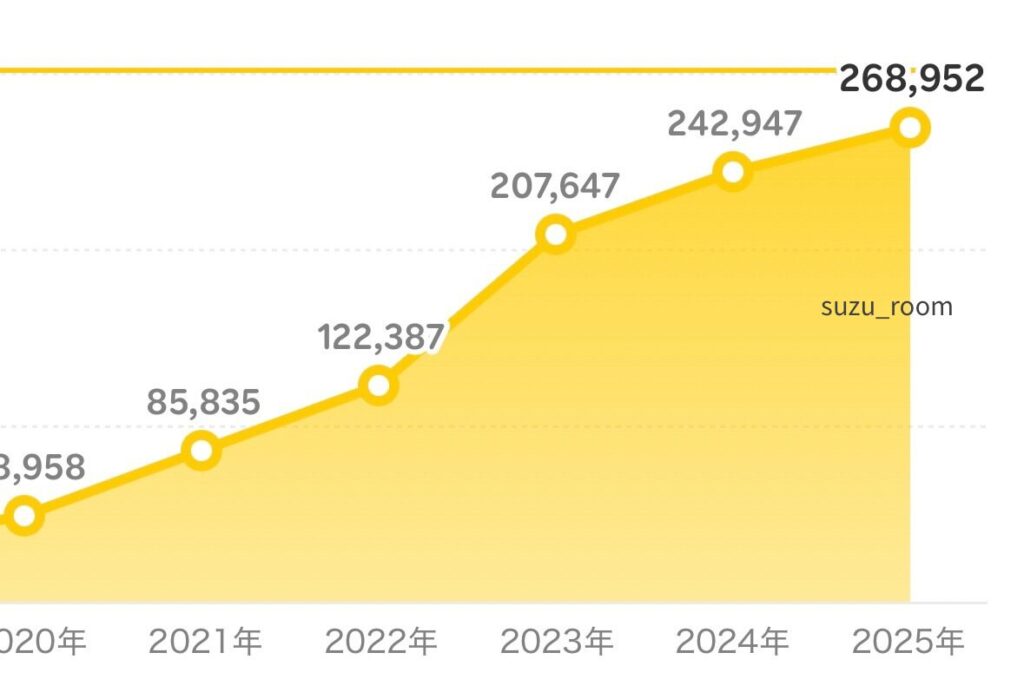

我が家は楽天カードをメインに使っているのですが、通算で約27万ポイントも貯まりました👀✨

②支払いがスムーズになる

キャッシュレス決済対応のお店が増えている今、クレジットカードを使えば、レジで現金を出す手間が省け、スムーズにお会計が完了します。

さらに「現金が足りない!」という心配もなくなり、財布を軽くできるのも嬉しいポイントです♩♩

③紛失・盗難時の補償や特典がある

現金とは違い、クレジットカカードには紛失・盗難補償があります。

万が一カードをなくしても、すぐにカード会社へ連絡すれば被害を最小限に抑えることができます。

さらに、カードによっては、

- 旅行保険やショッピング保険

- 映画館・テーマパークの優待

などの特典やサポートが付いている場合も✨

クレジットカードを使う時の3つの注意点

便利な一方で、クレジットカードには注意すべきポイントもあります。

ここを抑えておくだけでも、使いすぎやトラブルを減らすことができます🥰

①お金を「使った感覚」が薄れやすい

クレジットカードは、手元のお金が減らないまま支払いが完了するため、現金払いに比べて「支出の実感」が薄くなりがちです。

特に少額な買い物を繰り返していると「1回あたりの支払いが少ないから大丈夫」と思っていても、気づけば想定以上の金額になっていることも・・・( т т )💦

便利さゆえに、無意識の支出が増えやすい点には注意が必要です。

②支払いが「未来」にずれるから減っていることに気づきにくい

クレジットカードは「今月使った分を翌月や翌々月にまとめて支払う仕組み」になっており、このタイムラグこそが使いすぎの原因のひとつ。

通帳の残高から今の家計には余裕があると勘違いして、使いすぎてしまうことも🥲

③リボ払いや分割払いは負担が大きくなる

クレジットカードには、1回払いやボーナス払い、リボ払い、分割払いなど様々な支払い方法があります。

1回払いやボーナス払いなら手数料はかかりませんが、「リボ払い」や「分割払い」には手数料(利息)が発生します。

特にリボ払いは、月々の支払いが少額に見えますが、実は手数料だらけで元金が中々減らないとケースも多く、気づいたら借金地獄なんてことも。

そうならないためにも、リボ払いは極力使わないことがおすすめです。

さらに、キャッシングという機能もありますが、こちらも高い手数料がかかるため要注意です。

クレジットカードで失敗しないために意識していること

「クレジットカードの注意点を聞くと、なんだか使うのが怖いな・・・」と思う方もいると思います。

ですが、使い方を工夫することでトラブルを避けることができます。

この章では、私が実際に実践して効果を感じたクレジットカードで失敗しないための5つのポイントを紹介します✍🏻♩

①安全に管理する

クレジットカードは「お金そのもの」のため、取り扱いにはしっかりとした注意が必要です。

他人に貸したり、SNSやメールでカード番号を共有するのはNG。

また、盗難・紛失時は、すぐにカード会社へ連絡し、利用停止の手続きを行ってください。

カード裏面への著名(サイン)も忘れずに。未署名だと万が一の時に補償が受けれないケースもあるので要注意です。

②利用状況を毎月チェックする

毎月の明細チェックは、クレジットカード管理の基本です。

明細を確認することで、

- 「どこで・何に・いくら」使ったかを確認できる

- 見覚えのない請求を早く見つけることができる

といったメリットがあります。

さらに、明細を確認することで、自分の「お金の使い癖」にも気づけ、「なんとなく使っていた支出」が見えるようになり、無駄遣いを減らすきっかけにもなります🥰

もし見覚えのない請求があった場合は、すぐにカード会社へ連絡してください。

③引き落とし口座を残高不足にしない

引き落とし日に残高が足りないと・・・

- 遅延損害金が発生

- 信用情報にキズがつく

なんてことに😭

一度信用情報機関に記録が残ると、新しいカードやローンの審査が通りにくくなる場合があります。

対策としては、

- 給料日直後に引き落とし口座へ入金しておく

- カレンダーやアプリで引き落とし日をリマインド設定

- 引き落とし口座に予備資金を入金しておく

などちょっとした工夫で、残高不足を防ぐことができるので不安な方はぜひ取り入れてみて下さい✨

私は、①と③を実践しています🕊️

④分割・リボ払い・キャッシングは避ける

ひとつ前の章でも紹介しましたが、分割払いやリボ払い、キャッシングには高い手数料がかかります。

月々の支払いが少なく見えても、利息でどんどん負担が増えてしまうため、節約や貯金をしたい方は、リボ払い・キャッシング・3回以上の分割払いは使わないを鉄則です◎

ちなみに「三千円の使いかた」の著者、原田ひ香さんの小説「財布は踊る」では、リボ払いの仕組みを知らずに使い続けて気づけば借金だらけになっていたという話が描かれています。この本を読んで私自身もリボ払いの怖さを知り、明細をしっかり確認する大切さを改めて実感しました。

気になる方はぜひ読んでみて下さい (꜆🔎ω・´ )🤍

⑤「未来のお金」を当てにしない

- 来月の給料で支払えるから大丈夫

- ボーナスでなんとかなるはず・・・

そんな風に「未来のお金」をあてにして使うのはとても危険です。

クレジットカードはあくまで、今あるお金の範囲で使うのが基本ルール。

「今、現金で払える金額かどうか」を意識することが大切です🥰

使いすぎを防ぐクレジットカードの管理方法

ここまでメリット・注意点・使い方の工夫を紹介しました。

注意点でお伝えした通り、クレジットカードは、現金のようにお金が減る感覚がないため「つい使いすぎてしまったり」「いくら使ったのか分からない」なんてこもあると思います🥲

だからこそ大切なのが「使った金額を見える化する」こと。

私はこの方法を取り入れてから、クレジットカードの管理がラクになりました

この章では、私が実際にしている、クレジットカードの管理方法を紹介します。

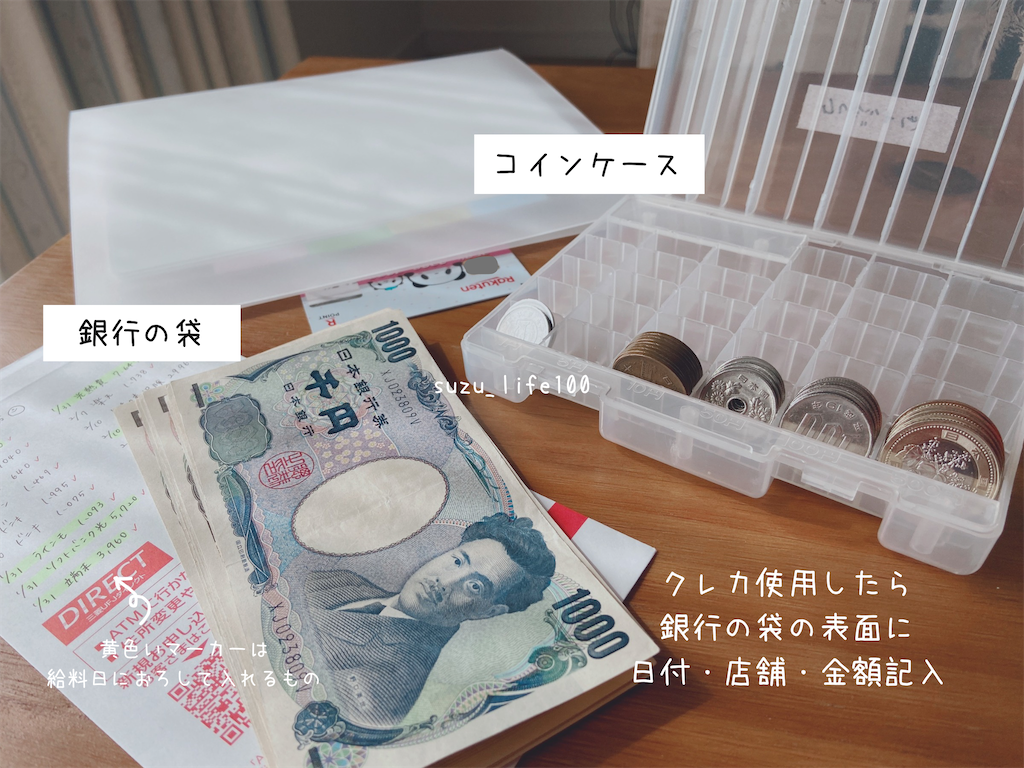

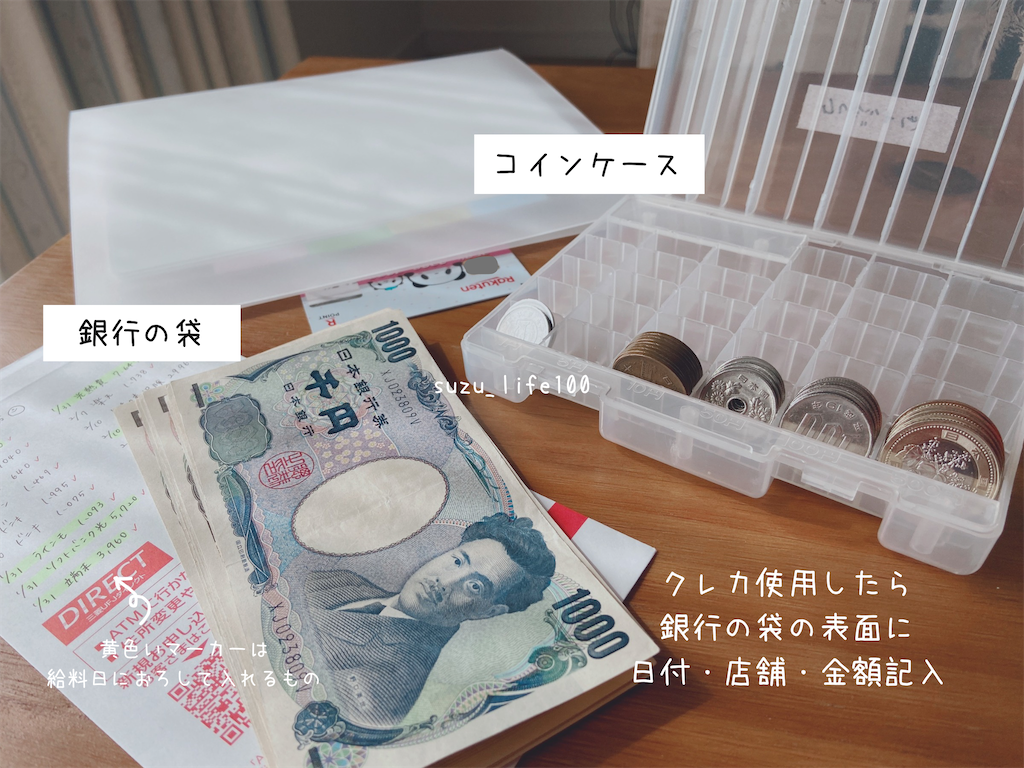

使ったらすぐに記入する

クレジットカードで支払いをしたら「日付・店舗・金額」を管理袋(メモ)に記入します。

使った分の現金を移動する

記入した金額分の現金を、管理袋やコインケース(お菓子の缶などせもOK)に移します。

口座にお金がある場合でも、一度引き出して、「見える形で動かす」のがポイント。

すぐに動かせないときは「金額だけメモして後日移す」でもOKです。

支払日までに引き落とし口座へ入金する

支払い日までに、クレジットカードの引き落とし口座へお金を戻します。

うっかり入金を忘れそうな方は、習慣化したり、カレンダーやアプリなどで入金日をリマインドしておくことがおすすめです。

定期的にチェックする

定期的に、次の3つを照らし合わせて確認します。

- 管理袋やコインケースの金額

- クレジットカードの利用明細

- 家計簿の記録

この3つがを見比べることで、書き漏れや使いすぎを発見することができます✨

なぜ現金を移動する必要があるの?

クレジットカードは「お金を使った感覚が薄れやすい」ことが使いすぎてしまう原因のひとつです。

だからこそ、実際に現金を動かすことで「使った」という意識を持つことができるからです。

この方法を続けることで、

- 「今あるお金の範囲で使う」意識が強まる

- 使いすぎを防ぐことができる

- 家計簿と口座残高のズレが気にならなくなる

といったメリットがあり、自然とお金の流れが整っていきます🥰

たまに記入を忘れて「あれ?」となることもあるので、こまめな記入&確認を大切にしています✨

私のクレジットカード管理セット紹介

私が実際に使っているアイテムはこちら👇🏻

- 管理袋:銀行の封筒を活用

- コインケース:ダイソーで購入したもの

コインケースで管理することで、硬貨を両替したいときにも便利です💡

クレジットカードは必要な枚数だけ!家計管理ラクになる持ち方のコツ

クレジットカードは、枚数が多いと、

- ポイントが分散する

- 利用明細のチェックなどの手間が増える

- どのカードで支払ったのかが分からない

- 引き落とし日がバラバラで混乱する

- 使っていないカードの不正利用がすぐに気づけない

などといったデメリットがでてきます。

この章では、私が意識しているカードの枚数や選び方について紹介します🐰

メインカードは1枚、必要な場面だけ「サブカード」

我が家はメインカードを1枚に決め、普段の支払いはすべてこの1枚でまとめています。

メインカードにはない、

- 映画が安くなる

- 家電の保証が延長される

などと、特定の目的があるときだけ、サブカードを使うようにしています。

- 楽天カード:メインで使用

- イオンカード:映画割引やお客様感謝デーのときに使用

- 家電量販店カード:家電の保証延長目的

サブカードは、使う目的があるときだけ使用しています。

使っていないカードは整理・解約する

使っていないカードを放置しておくと、年間費の発生や不正リスクにもつながります💦

定期的にカードを見直して「1年以上使っていないカード」や「もう必要のないカード」は解約するのがおすすめです。

自分に合った枚数でOK

よく「クレジットカードは2~3枚までが理想」と言われますが、実際は生活スタイルによってちょうどいい枚数は違います。

大切なのは、枚数ではなく使い方や管理の仕方です🌸

- 何のために持つのか

- 管理できる範囲内で持つ

失敗しない!おすすめのクレジットカードの選び方

最後に、私がクレジットカードを選ぶときに意識したい3つのポイントを紹介します。

①よく使うお店・サービスでポイントが貯まりやすいか

スーパー・コンビニ・楽天・Amazonなど、自分の生活スタイルに合ったカードを選ぶと無理なくポイントが貯まりやすくなるため重視しています。

②年間費が無料 or 特典で元が取れるか

基本は、年間費無料のカードで十分。

どうしても、有料のカードを選ぶときは「年間費以上の特典」があるかをチェックしてみてください。

③ポイント還元率が1%以上あるか

還元率が高いと同じ支出でもポイントが貯まりやすいです◎

④短期的なポイント目的では作らない

作成時にポイントがもらえるからといって、あまり使わないカードを増やすのはおすすめしません。

カードが増えるほど管理が複雑になり、使いすぎや支出の見落とし、不正利用のリスクにもつながります🥲

クレジットカードの選び方のコツは「本当に使うか・必要か」が大切です🌸

まとめ│正しく使えって管理すればクレジットカードは家計の味方に

クレジットカードは、上手に使えばお得で便利なアイテム。

だからこそ、なんとなく使うのではなく、

- 注意点をしっかり把握して使う

- 使った金額を見える化して管理する

ことが、使いすぎを防ぐために大切なことです🌸

今日からぜひ、意識して使ってみて下さい🥰

▼クレカ払いの家計簿の書き方についてはこちらでまとめています。

最後まで読んで頂きありがとうございました🌷

少しでも参考になれれば嬉しいです!

もし、この記事を気に入っていただけたら、

他の「貯め体質になる暮らし」の記事もぜひ、のぞいてもらえたら嬉しいです👀✨

もし何かありましたら、

コメントやお問い合わせまでお気軽にどうぞ🌸

今日も家計管理、おつかれさまでした🌿✨

コメント